記事内に広告を含みます

こんにちは、FIRE目指して副業中のひこすけ(@hiko_fire)です!

FIREはインデックスファンド(株式)に投資していれば、総資産の4%まで毎年引き出しても資産がゼロにならないよ!

ということは分かりますよね。とは言え

4%が生活費より少ない時はどうするの?

配当金が貰えるなら分かりやすいけど、そうじゃないインデックスファンドはいつ現金をゲットできるの?

どんな感じで売って生活費を得ればいいの?

といった疑問が湧いてくると思います。僕はわきました。

そこでこのページでは、こうした

FIRE達成後に特化したインデックス投資の引き出し方

(いわゆる出口戦略)

を解説していきます。

5つのルールを守るべし

FIRE達成後、実際にお金を使っていくフェーズに入った時に、どんな感じで引き出せばいいか分かりにくいですよね。

そこでFIREラボでは、引き出しに関する5つのルールを設けるのが良いと考えました。

それぞれ根拠を示しているので、ご自身の考え方と照らし合わせながら読んでみてください。

ルール1|引き出し額の上限4%を死守すべし

まず大前提として、引き出す額は絶対に4%を死守すべしです。

引き出す時の評価額が3,000万なら120万ですし、2,500万なら100万。4,000万なら160万。

根拠

根拠はお馴染みの4%ルールから。

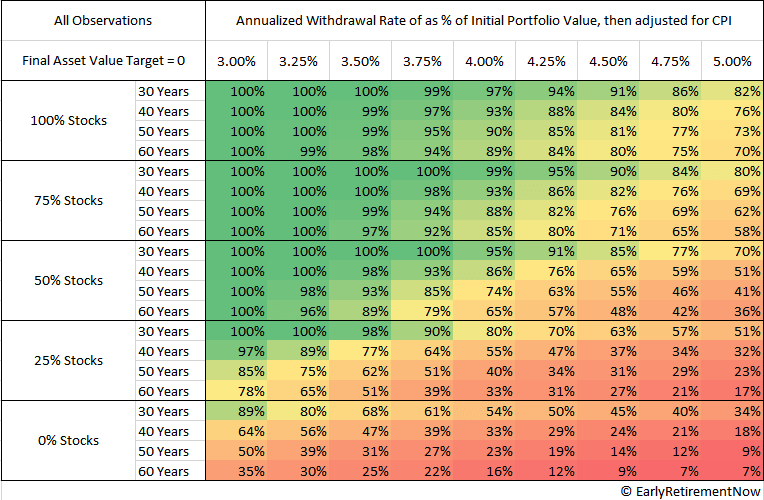

下記の表にある通り、引き出し率が4%を超えると資産がゼロになるリスクが高まってしまいます。

逆に言うと4%を死守しておけば、高確率で資産を減らさずに、FIREが成功するワケです。

ルール2|高値(生活費より多い金額)で売却した時:生活費の1年~3年分まで現金化すべし

相場によっては高値で売却し、結果的に生活費より多い金額を手に入れることもあるでしょう。

そうした時はそのまま売却し、1〜3年分の生活費分を余剰資金として蓄えておくのが良いかと。

どう使うのか?というと主に暴落時の生活費として使います。(詳しくはルール4で)

と思うかもしれませんが、高値で売却できるのは良いことだし、そもそも安く買って高く売るために保有してきた資産なので問題ない考え方でしょう。

ただしFIRE達成前に既に潤沢な現金を準備している場合は、ルール5に書いてあるとおり好きに使ってください。

ルール3が適用されるのは、FIRE前にそこまで現金を蓄えていなかった人になります。

根拠

なぜ生活費の1~3年分を現金化するかというと、米国株式のパターンから予測するに、それだけあれば暴落時でも生活費に困らないと考えられるから。

ここで米国株式の暴落について見てみます。

以下に示すのは暴落時の資産減少率と、回復にかかる年数です。

| 暴落年 | 暴落率 | 回復年数 |

| 1929年 | -85% | 25年 |

| 1961年 | -22% | 2年 |

| 1968年 | -29% | 3年 |

| 1973年 | -43% | 7年 |

| 1987年 | -27% | 2年 |

| 2000年 | -44% | 7年 |

| 2007年 | -50% | 6年 |

米国株の暴落はいつやって来る!?過去から振り返る下落の予想を解説 _ かしわみち より引用

世界恐慌を除けば暴落は最大50%くらいだし、平均5年ほどで回復するんですよね。

ここで4%ルールに基づいて資産が50%の時に売却すると生活費の半額しか現金はゲットできません。

なのでもう半分は手持ちの現金から出す必要があります。

ということは仮に暴落の回復に5年かかるとすると、現金は2.5年分必要になりますよね。

なので現金をあまり持っておらず、なおかつ高値で売却できるなら1~3年分の生活費を現金で確保しておいた方が良いと考えられます。

ルール3|安値(生活費より少ない金額)で売却した時:引き出しは上限の4%とすべし

もしそこそこの暴落やリーマンショック級の暴落があった場合でも、引き出しは4%までにすべし。

ここで生活費が足りないからとたくさん引き出しすぎてしまうと、総資産がガツンと目減りしてしまいます。

そうなると生み出す複利の力も弱まるので、取り崩せる金額が少なくなってしまい、時には数年働く必要が出てしまうかも。

根拠

シンプルに4%ルールに従えばOK。

4%より多く引き出してしまうと資産がゼロになってしまうからです。

ここで大事なのは、暴落して少ししか引き出せないとしても、4%という上限を守ることが大事です。

とは言え少ない引き出し額だと生活費が足りない可能性もありますよね。

そうなったらルール4の適用です。

ルール4|引き出し額が生活費を下回った場合:高値売却時の余剰金から補給or節約or労働して補うべし

ルール3で最大4%までしか引き出せないとなると、時には生活費が足りないなんてことになりますよね。

(新型コロナの影響で全世界株安になっている今この瞬間のように)

そんな時の対策がルール4。方法は3つあります。

その1:高値売却時の余剰金から補給

もし安値になる前に高値で売却し、余剰金が出ているならそこから補いましょう。

ここであえて働かないのがFIRE生活ですよ!

お金があるなら使う。そして楽に生きる。

上でも書きましたが、具体的には余剰金が1~3年分くらいあれば、暴落しても大丈夫でしょう。

その2:節約し生活費を抑える

2つ目は節約。サブスクを見直すとか、徹底的に図書館を使うとか、自炊しまくるとか、潤沢な時間をつかってスーパーをはしごするとか。

節約はすぐに効果が上がるので、短期的な効果が期待できます。

ただし節約にも限界があるし、食事や室温調整をおろそかにするとかえって体調が悪くなって医療費がかかることもあるので要注意。

その3:労働により生活費を補う

最後の手段はやっぱり労働。

適当にバイトしてもいいし、せどりやライティングでちょこちょこ稼いでもよし。

不足してる分を補うだけなら別にフルタイム勤務する必要も無いですしね。

資金が潤沢ならいいですが、そうでないなら少なからず労働の可能性はあると考えた方がよさそうです。

例えば月5万くらいだったら、時給1,000円×8時間×6日、つまり週2日ほど1日働けばOKですしまあ余裕でしょう。

こんな感じで安値でしか売れない時でも、何らかの補給手段があれば資産がガツンと目減りすることはないし、生活に困ることもないですよね。

ルール5|余剰金が潤沢かつ高値で売れる時:生活費に必要な分だけ売却 or 趣味に使うべし

最後は余剰資金が潤沢で、しかも高値で売れる時のルール。

これは選ぶ道が2つに別れます。

その1|生活費に必要なだけ売却(3%など)

表を見ると分かるように、引き出し率を下げれば資産が減る確率はグッと下がります。

もしあなたが20〜30年後のリスクをより減らしたいなら、引き出し率を下げるのをオススメします。

その方が長期的に見て資産を増やせます。

ただし、その2で書いているように直近数年で暴落が起きた場合は注意が必要。

なぜなら暴落時は売却しても大した現金がゲットできないし、余剰金が少ないとシンプルに生活費に困るからです。

そうなるとめちゃくちゃ節約するか、働くしかなくなりますよね。

なのでこの戦法をとる人は、多少の労働ならしても良いかなと思っている人が向いていると言えます。

もしくは常に多少の収入がある人はそれを生活費に回せるので、売却は少なめにしておくのも手です。

その2|4%しっかり売却し余剰資金確保か趣味に回す

インデックス投資をする以上、直近数年で株価が暴落した際は生活費が足りなくなるリスクがあります。

3,000万が1,500万になったら、4%引き出しても60万しか売却できないですからね。

もしあなたがそのように生活費が足りなくなるリスクを心配しているなら、余剰資金を多めにとっておくことをおすすめします。

現金を確保しておけば、株安でデフレが進んだ世界では逆に強いですからね。

お金を使うよりも、なるべく労働したくない!という人におすすめの戦法です。

とは言え人間死ぬ時に一番の大金持ちになったって仕方がないので、旅行や趣味、娯楽にお金を使うのももちろんオッケーです。

どうせ高値で売れて多くの現金がゲットできるなら、少しは使いたいですもんねw

ひこすけ

ひこすけ

出口戦略で気をつけるポイント

基本的なルールは以上となりますが、その他にいくつか気をつけるべきポイントがあるので要チェックです。

引き出し額が4%を超えないこと

FIREで最も重要なのは4%ルール、つまり「資産の4%までなら引き出しても大丈夫!」という点です。

逆に言うと4%よりも多く引き出してしまうと失敗(資産がゼロになる)の確率が上がっていきます。

なので暴落してあまり多くの資産を引き出せない状況でも、ちゃんと生活費が確保できるようにしておくのが重要です。

でないと5%も6%も引き出してしまい、資産が目減りしてしまいますからね。

自分の価値観をハッキリさせておくこと

-働きたくない?数十年後に資産を増やしたい?

自分の価値観がハッキリしていないと、思ったように資産運用できない可能性があります。

具体的に言うと、暴落時でも働きたくないのか、あるいはちょっとなら働く代わりに20~30年後の資産増加を狙うのか、といった具合ですね。

暴落時でも働きたくない:現金の比率を上げる・数年分の生活費を現金で準備しておく

暴落時働く代わりに20~30年後の資産増加を狙う:現金比率を下げる・現金で置いておく生活費は最低限にする

これはすなわち、どれくらいの現金比率にするかという質問になります。

一般的に言うと資産配分とかアセットアロケーションのことですね。

もちろんFIRE達成前にたくさんの現金があり、なおかつインデックス投資にも十分な資産を割いているなら問題はありません。

高値になったとしても、未来に回すもよし。旅行や食事、ライブなど趣味・娯楽に回すもよしです。

自分の価値観を知るには、価値観マップを作るのがおすすめ。

僕もこれを使って、「自分にとって何が大切なのか?」を知るようにしています。

作り方はこちらの記事で解説してます↓

FIRE達成の手順④|価値観マップを作る~自分の行動指針を知ろう~

FIRE達成の手順④|価値観マップを作る~自分の行動指針を知ろう~

まとめ

FIRE達成後のインデックスファンドの引き出し方~5つのルール~

ルール1|引き出し額の上限4%を死守すべし

ルール2|高値(生活費より多い金額)で売却した時:生活費の1年~3年分まで現金化すべし

ルール3|安値(生活費より少ない金額)で売却した時:引き出しは上限の4%とすべし

ルール4|引き出し額が生活費を下回った場合:高値売却時の余剰金から補給or節約or労働して補うべし

ルール5|余剰金が潤沢かつ高値で売れる時:生活費に必要な分だけ売却 or 趣味に使うべし

僕はこの5つのルールを守ってインデックス投資を前提としたFIRE生活を目指します。

もし今後勉強していく中でルールを見直す必要があれば、随時更新していきますね。

もちろん皆さんのご意見やアドバイスがあれば、ぜひコメント欄やTwitterでご教示くださいませ!

一緒に議論しましょう!

以上、FIRE目指して副業中のひこすけ(@hiko_fire)でした!

[…] […]